Altersvorsorge beschäftigen?

Rentner ist armutsgefährdet

Altersvorsorge beschäftigen?

Die Mitte des Lebens

Verantwortung und Vermögensaufbau

Mitten im Leben sind die Prioritäten andere: Der Beruf ist etabliert, vielleicht gibt es eine Familie, ein Eigenheim, ein zweites Auto. Die finanziellen Verpflichtungen wachsen, aber auch die Spielräume. Im Laufe der Jahre haben sich oft mehrere Sparverträge, Versicherungen oder Vorsorgeprodukte angesammelt. Doch ist daraus auch eine ganzheitliche Strategie geworden? Jetzt ist der ideale Zeitpunkt, nicht nur zu sparen, sondern Vermögen gezielt zu strukturieren sowie Versorgungslücken zu identifizieren und zu schließen.

Denn mit steigenden Verpflichtungen wächst auch das Risiko: Was passiert, wenn ein Einkommen wegfällt oder der Partner verstirbt? Wie kann ich dafür sorgen, meinen gewohnten Lebensstandard nach einem langen Arbeitsleben auch im Alter aufrecht zu erhalten? Mit einem passenden Finanzkonzept lassen sich mögliche Versorgungslücken gezielt schließen.

Die Rentenlücke in Zahlen

Laut einer Studie des Max-Planck-Instituts für demographische Forschung benötigen Menschen im Ruhestand mindestens 88 % ihres letzten Nettoeinkommens, um ihren Lebensstandard zu halten.**

Beispiel:

Ein kinderloser Single mit 2.840 Euro netto im Monat sollte im Alter etwa 2.400 Euro zur Verfügung haben.

Einige Ausgaben – etwa für Arbeitswege oder Rentenbeiträge – entfallen im Ruhestand. Dennoch bleibt der Bedarf individuell: Wer sorgenfrei leben will, braucht mehr als nur das Nötigste zur Existenzsicherung.

Bereit für die Rente? Stärken Sie jetzt Ihre Vorsorge.

Wo stehen Sie gerade?

Sie verdienen gut, haben vielleicht eine Familie gegründet, eine Immobilie finanziert oder größere Investitionen geplant. Das Nettoeinkommen liegt bei vielen Haushalten in dieser Phase bei 4.000 bis 6.000 Euro, etwa wie im Fall einer vierköpfigen Familie mit 5.000 Euro netto im Monat.

Gleichzeitig rücken Themen wie Absicherung, Altersvorsorge und Vermögensaufbau stärker in den Fokus. Und die große Frage lautet: Wie kann ich heute schon dafür sorgen, dass ich meinen gewohnten Lebensstandard auch im Ruhestand halten kann?

Informationen und Unterstützung rund um das Thema Vorsorge finden Sie z. B. auf den Seiten der Deutschen Vermögensberatung.

Schnellcheck für die Altersvorsorge

Was bleibt am Monatsende im Ruhestand übrig? Machen Sie den schnellen Check und sehen Sie, wie viel Sie zusätzlich brauchen, um gut abgesichert zu sein.

So machen Sie aus der Vorsorgelücke einen Finanzvorsprung.

Was brauchen Sie, damit die Vorsorge gelingt?

In der Mitte des Lebens geht es nicht mehr nur um den Aufbau, sondern zunehmend um die Optimierung Ihrer finanziellen Strategie. Einkommen, Verpflichtungen und Lebensziele verändern sich und damit auch die Anforderungen an Ihre Vorsorge. DVAG-Finanzcoaches empfehlen, jetzt vor allem auf drei Dinge zu achten:

1. Klarheit über Ihre Versorgungslücke

Einen ersten Eindruck verschafft die jährliche Renteninformation der Deutschen Rentenversicherung. Diese erhält jeder Berufstätige über 27 Jahren nach mindestens 5 Versicherungsjahren. Oder Sie nutzen die neue digitale Rentenübersicht und erhalten so einen raschen Überblick über alle bestehenden Versorgungen und sind bestens vorbereitet für einen persönlichen Beratungstermin.

2. Absicherung der

Familie

Neben der für jeden existenziell notwendigen Absicherung der eigenen Arbeitskraft durch eine Berufsunfähigkeitsversicherung (BU) und dem Schutz vor finanziellen Folgen durch eine private Haftpflichtversicherung, wird spätestens mit Kindern oder gemeinsamen Verpflichtungen auch die Absicherung der Familie ein zentrales Thema. Eine Risikolebensversicherung kann die Familie im Ernstfall vor finanziellen Belastungen schützen – etwa bei Krediten oder laufenden Lebenshaltungskosten.

3. Ein sinnvoller

Finanzmix

Jetzt ist es Zeit, klug zu strukturieren: Wie viel Geld sollte kurzfristig verfügbar bleiben, wie viel darf langfristig investiert werden? Welche Anschaffungen stehen mittelfristig an und wie hoch ist der hierfür notwendige Finanzbedarf? Die Balance aus Sicherheit, Flexibilität und Rendite ist entscheidend. Ein Finanzcoach hilft, die passenden Bausteine zu finden.

Experten-Tipp

„Je später Sie mit der Altersvorsorge beginnen, desto mehr müssen Sie investieren – 20 Prozent vom Einkommen sollten es dann mindestens sein, um den nötigen Effekt zu erreichen. Nichts zu machen, ist der falsche Schritt.“

Rico Güllmeister, DVAG-Finanzcoach

So gelingt die zielgerichtet finanzielle Vorsorge.

Was können Sie dafür tun?

Je später Sie mit der Altersvorsorge beginnen, desto mehr müssen Sie in der Regel investieren, um noch ausreichend Kapital aufzubauen. Gerade ab Mitte 40 oder 50 bedeutet das: Rund 20 Prozent des monatlichen Einkommens sollten idealerweise in die Vorsorge fließen, um Lücken effektiv zu schließen. Das klingt viel, doch es ist machbar: Staatlich geförderte Produkte helfen dabei, diese Sparraten aufzubringen.

1. Renteninfo verstehen & Rentenlücke berechnen

Ihre Renteninformation verrät, wie viel gesetzliche Rente Sie aktuell erwarten können, allerdings als Bruttoeinkommen und somit durch zahlreiche Rahmenbedingungen und Modellannahmen erklärungsbedürftig. Ziehen Sie für eine individuelle Planung Inflation und Abgaben ab, wird schnell klar, dass es ohne private Vorsorge kaum funktioniert. Neuerdings lässt sich das auch ganz einfach online erledigen – mit der digitalen Rentenübersicht.

2. Betriebliche Altersvorsorge (bAV) prüfen

Sie arbeiten festangestellt? Dann haben Sie Anspruch auf Entgeltumwandlung – steuer- und sozialabgabenfrei. Oft gibt es zusätzlich einen Arbeitgeberzuschuss, der Ihre Beiträge ergänzt. Wichtig: Prüfen Sie, wie Ihre bAV in die Gesamtstrategie passt.

3. Immobilie clever in die Planung einbeziehen

Ob selbst genutzt oder vermietet: Eine Immobilie kann ein wertvoller Bestandteil der Altersvorsorge sein. Entscheidend ist jedoch, sie strategisch in die Gesamtplanung einzubetten. Wer ein Haus oder eine Wohnung finanziert, sollte sich frühzeitig mit Fragen zur Zinsbindung, zu monatlichen Kreditraten und zu zukünftigem Kapitalbedarf beschäftigen: Wann endet die Finanzierung? Wann werden Mittel frei, die neu investiert werden können? Und lohnt es sich möglicherweise, durch Mieteinnahmen eine zusätzliche Einnahmequelle fürs Alter zu schaffen?

Eine vorausschauende Planung hilft, Risiken zu reduzieren und Spielräume für spätere Vorsorgeschritte zu schaffen.

4. Rürup- oder Riester-Rente prüfen

Staatlich geförderte Modelle können jetzt besonders lohnenswert sein:

• Rürup-Rente (Basisrente): Durch die hohe steuerliche Absetzbarkeit der Beiträge eignet sie sich besonders für Selbstständige, Freiberufler oder Besserverdienende. Da Beiträge steuerfrei in den Vertrag fließen, ist das Modell grundsätzlich für alle interessant, die Steuern zahlen und einen zusätzlichen Vorsorgebedarf haben und das unabhängig vom Beruf.

• Riester-Rente: Attraktiv für Angestellte mit Kindern – wegen Zulagen und Steuervorteilen.

5. Familie absichern ist Pflicht

Erkrankung, Unfall oder Todesfall – solche Risiken lassen sich nicht verhindern, aber absichern. Eine Berufsunfähigkeitsversicherung (BU) schützt bei längerer Arbeitsunfähigkeit. Eine Risikolebensversicherung sichert die Familie finanziell ab, wenn das Schlimmste passiert.

Digitale Rentenübersicht

Nur, wer seine Rentenlücke kennt, kann gezielt vorsorgen, zum Beispiel mit privater Altersvorsorge oder freiwilligen Einzahlungen in die gesetzliche Rente. Einen exakten Überblick können Sie sich bequem und einfach in der digitalen Rentenübersicht verschaffen. Das zentrale Online-Portal bietet einen kostenlosen Überblick über alle persönlichen Ansprüche aus der gesetzlichen, betrieblichen und privaten Altersvorsorge. Ziel ist es, mögliche Versorgungslücken frühzeitig zu erkennen.

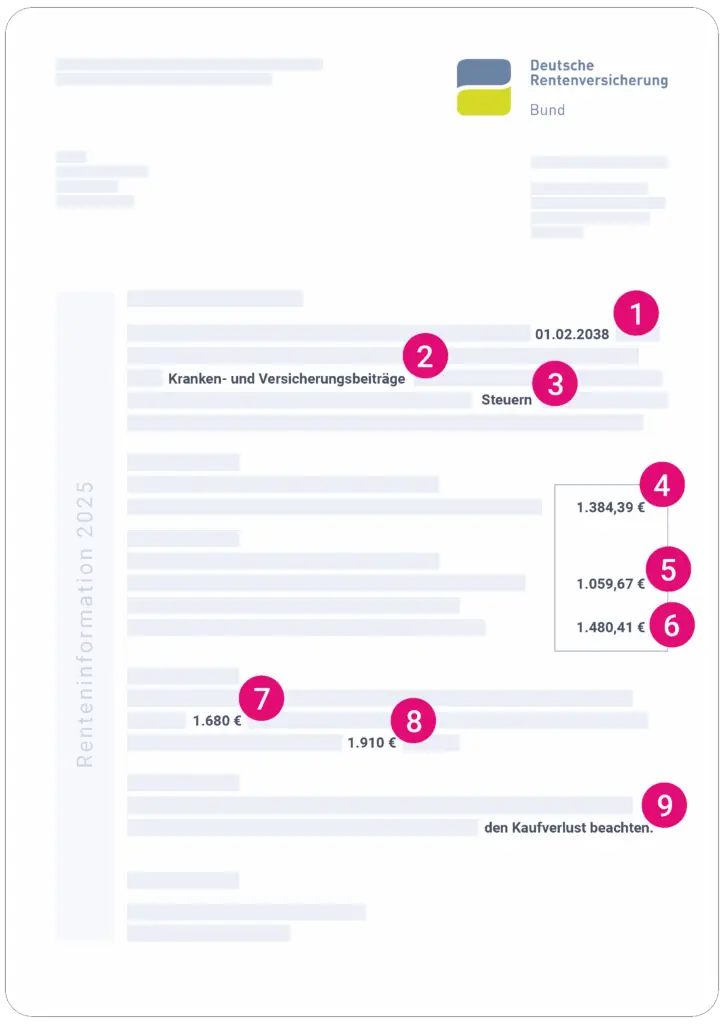

Ihre Renteninformation –

was sagt diese eigentlich aus?

- Zeitpunkt des Rentenbeginns für die Regelaltersrente

- Hinweis auf Kranken- und Pflegeversicherungsbeiträge

- Hinweis auf Steuerpflicht der gesetzlichen Renteneinkünfte

- Rentenanspruch für den Fall der vollen Erwerbsminderung

- Bereits erworbene Ansprüche auf eine Regelaltersrente

- Hochrechnung auf Basis der Beiträge der letzten 5 Jahre

- Hochrechnung bei jährlicher Rentenanpassung von 1%

- Hochrechnung bei jährlicher Rentenanpassung von 2%

- Hinweis auf den Verlust der Kaufkraft durch Inflation

Der Zugang erfolgt über www.rentenuebersicht.de. Die Anmeldung ist per Online-Ausweisfunktion möglich. Nach dem Login werden die aktuellen Vorsorgedaten gebündelt angezeigt und regelmäßig aktualisiert.

Das Portal steht seit Juli 2023 zur Verfügung. Seit dem 1. Januar 2025 sind große Vorsorgeanbieter gesetzlich verpflichtet, ihre Daten dort bereitzustellen – das sorgt für eine noch vollständigere Übersicht. Die Plattform erfüllt höchste Datenschutzstandards. Eine dauerhafte Datenspeicherung findet nur auf Wunsch der Nutzer statt.

Dos and Don'ts

Was Sie jetzt tun sollten:

Altersvorsorge automatisieren und regelmäßig prüfen: Sparen Sie automatisch mit monatlich festgelegten Raten, aber vergessen Sie zwischendurch den Check-up nicht. Wie beim Auto gehören Wartung und TÜV einfach dazu.

Familienabsicherung integrieren: Risiken absichern gehört zur finanziellen Verantwortung.

Vermögensaufbau priorisieren: Setzen Sie klare finanzielle Ziele und halten Sie bei Gehaltserhöhungen dem Impuls zur Konsumsteigerung stand. Besser: Einen festen Anteil des Plus automatisch fürs Sparen reservieren (Stichwort: Lifestyle-Inflation vermeiden).

Förderungen ausschöpfen: Nutzen Sie staatliche Zuschüsse, Steuervorteile und Arbeitgeberleistungen.

Was Sie vermeiden sollten:

Nicht handeln: Aufschieben führt zu immer höheren Beiträgen oder Versorgungslücken.

Vorsorge trotz Konsum nicht ausblenden: Eine neue Küche oder das Familienauto sind berechtigte Wünsche, solange die Altersvorsorge dabei nicht auf der Strecke bleibt. Wer beides sinnvoll in eine Strategie einbindet, ist auf dem richtigen Weg.

Selbstregler sein oder sich verunsichern lassen: Ob Rürup-Rente oder bAV – im Internet und im Bekanntenkreis kursieren oft viele widersprüchliche Empfehlungen. Lassen Sie sich von einem Experten beraten – zum Beispiel von den Finanzcoaches der DVAG – und bilden Sie sich Ihr eigenes Urteil.